文/黃偉任 中心助理研究員

審校/林木興 中心博士後研究員

一、碳定價機制

我國「環境基本法」納入污染者付費原則,其中第28條規定:「環境資源為全體國民世代所有,中央政府應建立環境污染及破壞者付費制度,對污染及破壞者徵收污染防治及環境復育費用,以維護環境之永續利用。」除此之外,第4條亦規定:「環境污染者、破壞者應對其所造成之環境危害或環境風險負責。」在實務上,「水污染防治法」、「廢棄物清理法」、「空氣污染防制法」等法規,皆訂有污染費用徵收條款,向污染源或業者徵收「水污染防治費」、「回收清潔處理費」、「空氣污染防制費」、「土壤及地下水污染整治費」,落實污染者付費之精神。

企業成本提高可能導致兩種情況:生產者直接將成本反映在商品價格上,導致消費者減少購買,進而降低較高碳排商品的需求量;第二種狀況則是生產者為了降低成本,改用較低碳的材料或設備。以上兩種情況,理想上都能達到碳減量的效果。

(一)碳交易與碳稅/費區別

國際上常用的碳定價工具有2種,一種是總量管制與碳交易(Cap and Trade),另一種則是以價制量的碳稅(Carbon Tax)或碳費(Carbon Fee)。

總量管制與碳交易主要規定在氣候變遷因應法(以下簡稱氣變法)第34條:主要是由政府立法管制二氧化碳及各類溫室氣體的總排放量,並發放限量的免費排放許可。而受到管制的企業如果用完免費發放的許可證額度,就得透過交易市場向其他企業購買,否則會遭受罰款。目前我國僅有條文說明但未有碳交易之規劃。

碳費(率)主要規定在氣變法第28條:是由政府訂出每排放一公噸的二氧化碳當量(CO2e)需要繳納的金額,且可能會定期調漲幅度。而目前我國針對碳稅的立法條文,相關名詞出現在氣變法第5條「溫室氣體減量之稅費機制」或是其前身之溫室氣體減量及管理法,但是缺乏具體與明確之規範內容。

如今我國是採用徵收碳費達到減碳目標,與碳稅不同之處在於碳費屬於專款專用,因此在使用上有其限制。碳稅則由政府統支統籌。

(二)我國近年推動碳定價之起因

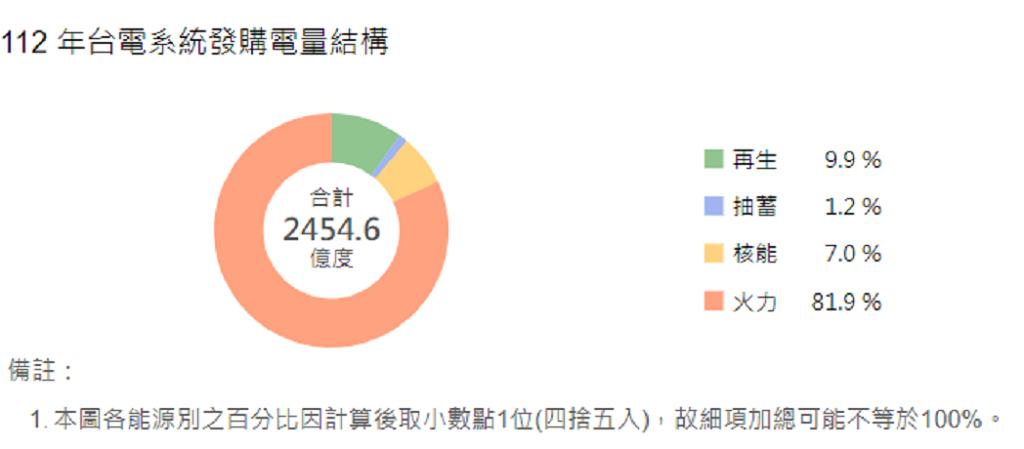

我國的電力系統發電主要依賴化石燃料之火力發電,占總消耗的81.9%(台電,2024)。意味著我國目前在能源結構供給規劃上,短期內無法有效抑制二氧化碳的排放數量。

圖1:2023年台電系統發電量結構

圖片來源:台灣電力股份有限公司

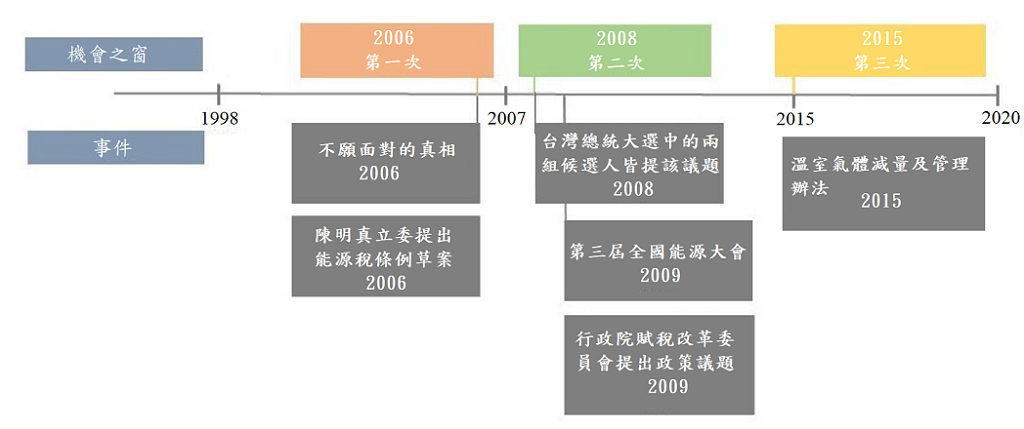

從1998年開始,我國也曾多次討論如何透過徵收能源稅來內部化企業的高碳排放成本。分別在2006年、2008年與2015年共三次的碳稅機會之窗,但這些機會最終都以失敗告終。儘管這三次機會為社會討論碳稅機制創造了空間,但未能引發強烈的要求政府實施碳稅制度的社會運動。因此,難以打破高碳的經濟結構(Chou, 2023)。

圖2:將碳稅引進台灣的三次機會之窗

圖片來源: Chou (2023)

現今全球各國紛紛實施碳關稅來要求產業減少碳排的趨勢下,如歐盟碳邊境調整機制(Carbon Border Adjustment Mechanism,CBAM)以及美國的清潔競爭法案(Clean Competition Act,CCA)之情況下,我國仍處於高碳排的經濟與能源結構,這將成為國內產業在邁向淨零轉型的重大挑戰。

對於以出口為導向的台灣而言,美國和歐盟是最主要的出口市場。隨著歐美相繼推出碳稅法案,台灣應盡快實施碳定價機制,最終可以免除或抵減向這些國家支付碳關稅。才能有機會與歐盟等國家談判,避免重複徵收碳稅/費的情況發生。

二、碳費徵收辦法草案簡介

環境部於2024年4月29日預告碳費徵收辦法草案,強調碳費制度是為了增加企業碳排減量之誘因,藉此逐步邁向我國2050年淨零排放目標(環境部,2024)。

(一)徵收對象

首波碳費徵收對象將以符合「事業應盤查登錄及查驗溫室氣體排放量之排放源」並全廠(場)之直接排放及使用電力之間接排放,其溫室氣體年排放量合計值達二萬五千公噸二氧化碳當量以上之電力業及製造業為主。然而實際徵收對象要2024年排碳量為課徵基準,另外依據本次預告之法案第8條:電力業得檢具碳費申報作業,向中央主管機關提出申請碳排量的扣減。

(二)徵收時間點

於每年五月底前,應依其前一年度1月1日至12月31日之溫室氣體排放量,依據公告之收費費率自行計算應繳納之費額。目前預計從2025年5月開始徵收2024年一整年的碳排費用。

(三)碳費徵收計算方式

本次預告之法案將碳費徵收對象分為兩類,並給予不同的計算方式,分類如下:

1. 非高碳洩漏風險產業:

碳費=(總排放量-免徵額K值)×費率×碳洩漏風險係數值。其中,K值為二萬五千公噸二氧化碳當量。

簡而言之,非高碳洩漏風險產業碳洩漏風險係數值為1,也直接享有二萬五千公噸二氧化碳當量的免徵額度。

2. 高碳洩漏風險產業:

碳費=(總排放量-免徵額K值)×費率×碳洩漏風險係數值。其中,K值為零,碳洩漏風險係數值共分三期,每一期的係數值分別為0.2、0.4、0.6,目前環境部未預告每一期的實施時間。

簡而言之,給予優惠係數是為避免廠商因國內徵收高額碳費情況下,將生產線轉移至其他無碳定價機制之國家。進而導致全球碳排增加,產生碳洩漏之情形。也因為產業轉型需要時間,所以給予三期來因應國際情勢。因為已給予風險係數的優惠,所以高碳排洩漏產業的免徵額K值為零。

3. 碳費費率:

碳費費率目前是由環境部碳費審議委員會來訂定及調整,目前已召開數次會議,截至2024年5月7日第三次會議為止,迄今仍無共識。

(四)碳權抵換計算方式

碳抵換是指針對減少溫室氣體排放或增加碳封存(例如透過土地復育或植樹造林),以抵銷其他地區產生的碳排放。碳抵換額度是經政府或獨立認證機構認可的轉讓工具,可用於「註銷」以抵消自身的排放量,從而實現溫室氣體減量目標((Derik Broekhoff,2019)。目前我國共分成國內抵換以及國外抵換共四種方式,每種抵換比率與抵換上限都不同。

1. 國內抵換額度

(1)自願減量專案:該額度抵換比率為一點二,抵換上限為事業總排放量的百分之十,並無抵換年限設置。

(2)抵換專案:該額度抵換比率為一點二,抵換上限為事業總排放量的百分之十並無抵換年限設置。

(3)先期專案抵換額度:該額度抵換比率為零點三,抵換上限為總事業總排放量的百分之十,並且只能抵扣2024年至2025年之排放量。

2.國外抵換額度

根據《氣候變遷因應法》之規定,企業取得國外碳權,在經過環境部認可後,就可在一定比率內用來扣除碳費。依據碳費收費辦法草案第10條之規定明訂,經認定為高碳洩漏風險之事業不得使用國外碳權抵換,僅非高碳洩漏風險之事業可以使用國外碳權抵換,抵換上限為事業總碳排放量的百分之五。

三、臺灣碳費與歐盟碳稅的關聯性

(一)歐盟碳邊境調整機制

為了解決目前歐盟碳交易機制(European Union Emission Trading Scheme,EU ETS)存在的缺陷,需要採取措施防止碳洩漏。碳洩漏是指高碳排放產業為了規避嚴格的碳排放限制,將生產活動轉移到碳排放規範較寬鬆的國家的現象。

並從2023年10月開始試行後,現今已經開始要求廠商進行產品碳含量申報。2023年至2025年為法案過渡期,2026年正式實施。其中過渡期申報的數據不需要接受查證,2026年起數據需要接受第三方單位查驗證。根據CBAM法案,管制對象可隨時間而擴大,目前以鋼鐵及其中下游產品(螺絲、螺栓等)、水泥、肥料、鋁及其中下游產品、電力與氫氣之六大產業為主。歐盟預計於過渡期結束前,評估是否要擴大管制對象到聚合物與化學品(European Commission, 2024)。

(二)歐盟CBAM與台灣碳費機制之關聯

依據CMAB法案第3條,歐盟承認若商品在出口國已繳交稅(levy)、費(fee)、或是在排放交易系統下的排放配額,才可抵減(免)。換言之,未來台灣徵收碳費是可能被歐盟所承認的(周桂田,2023)。

2023年,我國的總出口金額達4,324.8億美元。其中,中國大陸及香港是最大的出口市場,占整體出口比重35.2%;其次是東南亞國協(10國),占17.6%;美國和歐盟則分別占17.6%和8.5%,合計占26.1%,約1128億美元。然而,面對碳關稅機制,這些出口商品可能需支付碳關稅。我國所徵收的碳費用是否能用來抵銷國際碳關稅,將直接影響我國出口產業的競爭力(行政院,2024)。

根據經濟部官方說法,我國目前徵收的碳費將來可抵扣歐盟的CBAM費用(中央社,2024),然而目前碳稅的具體費率尚未確定。因此可預見即使與歐盟進行談判,也難以有足夠的討論基礎。且在實際執行面上,碳費該如何進行抵扣,以及抵扣的比例,仍需透過國際經貿談判機制來進一步探討。

四、綜合評析

本文針對碳費徵收條例及其他碳定價機制進行綜合評析,並且試圖指出相關政策或法律規劃之問題,例如碳費費率、規範對象與受影響脆弱群體等議題及其論述如下:

(一)碳費費率仍不明、抵換機制效益難定

碳費審議委員會尚未確定碳費費率,使企業對成本估算產生了不確定性。這些不確定因素使得企業無法準確預測未來的成本支出。也使得企業在碳排放成本的管理和對於未來產業預算編制上面臨更大的挑戰。

另外,對於自願性抵換機制是否有實質減碳效果與碳權是否真實,目前仍有爭議,國際上亦不乏碳權造假的訊息,如英國衛報等媒體指出Verra認證的雨林專案中,只有極少部分對阻止雨林濫伐有實質貢獻,高達百分之九十四的雨林認證計畫對氣候變遷沒有效益(Patrick greenfield, 2023)。然目前預告之法案在無說明之情況下直接給予1.2倍的抵換比率,擴大企業抵換效益,恐讓企業實質排放進一步增加。

(二)未納入住商與服務部門

依據預告法案第3條之規定,目前碳費徵收對象明定為電力業及製造業。2023年我國的住商和服務業部門的能源消費在全國總能源消費中約占15%,用電量在全國總用電量約36%,並且在2023年工業部門用電量下降的情況下,住商和服務業部門的用電量卻呈現逆勢增長(台大風險中心,2024)。這顯示出住宅和服務部門在能源消耗方面是呈現增長趨勢。儘管碳費的初期目標是與國際社會如歐盟的CBAM接軌,但整體目標是實現臺灣2050淨零排放。如果不將住宅和服務部門納入管制的規劃中,將不利於達成淨零排放的政策目標。因此,未來應該考慮將住宅和服務部門納入碳排放管制的範疇,以推動能源效率和減少碳排放。然而因碳費有專款專用之限制,無法像碳稅,能藉此調降所得稅或進行社會脆弱群體的補助以達到綠色稅制之「雙紅利」(double dividends)目的。因此,我國應持續規劃並加速邁向碳稅制度。

(三)碳費轉嫁問題

根據環境基本法的規定,環境污染者和破壞者應對其對環境造成的危害或風險負責。碳費作為一種政策管制工具,對生產廠商和企業徵收,旨在鼓勵減少碳排放和促進環境保護。然而,碳費難以避免地被廠商和企業轉嫁給一般消費者,進而讓全民間接承擔這種成本。因此,碳費的徵收應考慮到受影響最嚴重的脆弱家戶,並在制定碳費法案時明訂相關措施,以減輕脆弱群體承擔碳費可能帶來的負擔,從而保障社會的公平和正義。

- 中央社(2024)。經部:台灣碳費可抵減歐盟CBAM 持續爭取碳權抵減。

- 台大風險中心(2024)。2023台灣能源情勢回顧。

- 台灣電力公司(2024)。近十年台電系統發購電量及結構。

- 行政院(2024)。進出口貿易量。

- 周桂田、林木興、施怡君、黃偉任(2023)。全球碳管制之風險與機會:法律轉型驅動企業碳治理。全球工商雜誌,第759期,頁37-40。

- 環境部(2024)。環境部預告「碳費收費辦法」、「自主減量計畫管理辦法」及「碳費徵收對象溫室氣體減量指定目標」三項草案「碳費徵收對象溫室氣體減量指定目標」三項草案。

- Broekhoff, D., Gillenwater, M., Colbert-Sangree, T., & Cage, P (2019).Securing climate benefit: a guide to using carbon offsets. Stockholm Environment Institute & Greenhouse Gas Management Institute, 60.

- Chou, K. T., & Liou, H. M. (2023). Carbon tax in Taiwan: Path dependence and the high-carbon regime. Energies, 16(1), 513.

- European commission (2024). Carbon Border Adjustment Mechanism.

- Patrick greenfield (2023). Rainforest Carbon Credit Schemes. Misleading and Ineffective, Finds Report. The Guardian.

本著作係採用創用 CC 姓名標示-非商業性-禁止改作 4.0 台灣 授權條款授權.

本文歡迎媒體及相關平台轉載,惟請遵守引用原則:

1.姓名標示 2.非商業性 3.禁止改作。註明文章來源轉載自台大風險中心,以及附上資料來源並連結本文。

若僅引用部分資料和數據,務必在上架前與我們確認相關內容,若有採訪需求或其他合作事宜,請與我們聯繫。

※商業用途轉載,請與本中心連絡,謝謝。※